Según Mariano Capellino, los grandes inversores en el mercado financiero obtienen su rentabilidad mediante una estrategia activa. Por eso, no suelen enamorarse de una inversión y los activos son comprados y vendidos en forma periódica buscando el mejor rendimiento.

Pero eso no pasa habitualmente con las inversiones inmobiliarias. Generalmente los activos inmobiliarios son adquiridos y se mantienen en cartera por muchos años sin rotarse, aunque esto no genera incremento de valor, ya que está demostrado que solo permite preservar valor, es decir cubrirse de la inflación.

INMSA analizó por qué los inversores no rotan los inmuebles. Según Mariano Capellino, CEO de INMSA, existen determinadas razones que generan ese comportamiento e impide la obtención de una adecuada rentabilidad. Estas son las principales 5 razones:

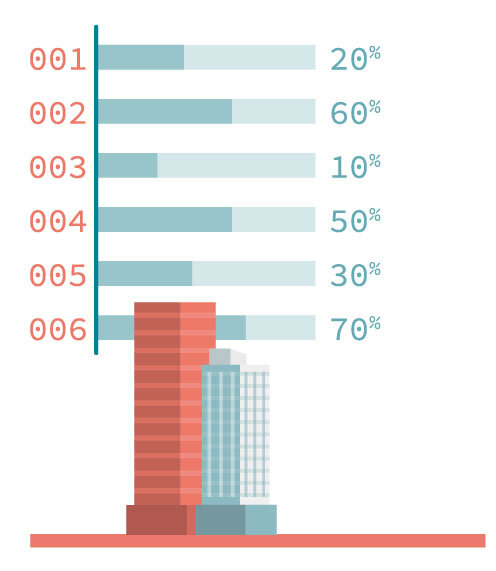

1.- Culturalmente el activo inmobiliario se ha considerado un refugio de valor, pensando que siempre subirá su precio. Pero está comprobado que manteniendo un inmueble por mucho tiempo, no genera beneficios más allá de cubrirse de la inflación. Según estudios públicos realizados en Estados Unidos, los inmuebles se apreciaron un 3.1% anual en los últimos 100 años, mientras que la inflación creció el tres por ciento. Con lo cual, la apreciación real, fue de 0.10% anual. En Argentina, la tasa real fue de sólo 1% descontando inflación, si se consideran los últimos 40 años, periodo en el cual existen estadísticas confiables.

2.- A los propietarios le han hecho creer que los precios de los activos inmobiliarios, principalmente los Premium, nunca caen y siempre suben. Y esto no es así. Existen ejemplos muy concretos en que los inmuebles mantienen o pierden valor en determinados momentos del ciclo inmobiliario. Argentina es un claro ejemplo: desde 2010 a la fecha no ha existido prácticamente apreciación de los inmuebles. Si pensamos que es lógico obtener una rentabilidad de más del 10% anual –como sucede con una estrategia activa–, en este período se perdió de apreciar, como mínimo, un 50% el valor del capital.

3.- Se valida el concepto de priorizar la locación Premium que han implantado los agentes inmobiliarios y desarrolladores que venden activos en estas áreas. Pero está demostrado que ni siquiera esta clase de activos resiste a las fases de ciclos de contracción y recesión, ya que caen también. España nos mostró recientemente esta situación. Hoy Brickell en Miami muestra también esa situación. En ese caso, la crisis del mercado es tal que los desarrollos en pozo se tratan de vender hasta un 30% más caro que los de igual categoría terminados y a estrenar y que no pueden ser vendidos.

4.- Para poder rotar rápidamente un inmueble es necesario, como en todo negocio, adquirirlo debajo del valor de mercado, ya que de lo contrario es inviable venderlo ganando dinero y muy difícil lograrlo por las vías tradicionales como son un agente inmobiliario o un desarrollador. Para hacerlo se necesita adquirirlos en subastas, bancos, administradores concursales, estudios de abogados o financiar desarrollos no cuando están en construcción sino cuando se concibe la idea.

5.- Se piensa que si un inmueble se aprecia mucho en un determinado momento, esto va a volver a repetirse. Y no es así. Las fuertes apreciaciones generalmente no duran más de 5 años y recién podrán repetirse luego de muchos años. Con lo cual, lo recomendable es vender luego de ese período y no reinvertir como se hizo recientemente.

Pero qué deben hacer los inversores para cambiar su comportamiento. Según Mariano Capellino, existen decisiones claves que todo inversor inmobiliario debe considerar:

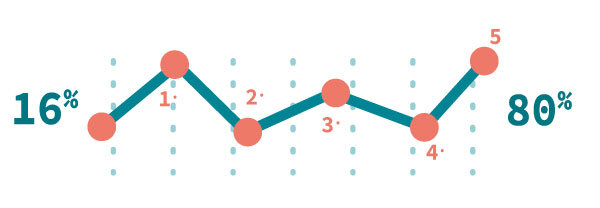

1.- Se deben tomar a los activos inmobiliarios como un bien de cambio o un instrumento financiero, lo que implica tener una estrategia de inversión para maximizar el rendimiento. Por eso es importante adquirir activos debajo del valor de mercado y fijar una estrategia de salida, venta del activo, en función a los rendimientos que genera por alquiler y por recuperación del valor cada activo. Y luego de vender, volver a reinvertir en activos que permitan obtener el rendimiento deseado.

2.- Se deben adquirir activos que tengan un fuerte potencial de recuperación de valor y a un precio menor al costo de reposición.

3.- Es necesario que el activo se adquiera por debajo del valor de mercado, ya que los costos de compra y de venta afectan la rentabilidad cuando se decide mantenerlos en períodos cortos de tiempo. Es conveniente comprarlos, mínimo, 15-20% por debajo del valor de mercado y esto generalmente es posible mediante compra en subastas y en bancos con carteras de hipotecas impagadas cuando el mercado está en baja, sobreofertado. O financiando desarrollos desde el inicio, cuando el mercado inmobiliario se encuentra en la fase de recuperación del ciclo.

4.- Se deben gestionar operativamente de manera eficiente los activos durante la tenencia agregándoles valor, ya sea renovándolos, mejorando el flujo de ingreso en el caso de activos comerciales o creando un proyecto viable en el caso de terrenos.

5.- Timing, Timing, Timing. No es clave comprar la mejor ubicación, lo importante es identificar mercados y activos que se encuentren en la fase de recuperación del ciclo inmobiliario para asegurarse que tendrán una fuerte apreciación durante los siguientes 3 a 5 años, ya que está demostrado que generalmente se abre una ventana de oportunidad de esas características a lo largo de un período de 15 a 20 años en un mercado

Mediante estas estrategias se logrará el mismo beneficio en el momento de la compra que el que generalmente propone un desarrollador invirtiendo en un proyecto y esperando alrededor de 4 años y con los riesgos que ello implica. En 20 años se podrá multiplicar entre 5 y 10 veces su capital inicial en lugar de duplicarlo si se opta por una inversión pasiva como lo hace la mayoría de los ‘inversores’.

Si usted quiere adquirir un inmueble para vivir, posiblemente pague más de lo que un bien vale y lo mantenga durante muchos años sin importar su valor hasta el momento que lo vende. Pero cuando uno invierte en inmuebles debe considerarlo como un activo financiero y buscar la mejor rentabilidad posible aprovechando las oportunidades del mercado. Esa es la única forma de lograr una adecuada inversión para su capital.

Por asesoramiento sobre Inversiones en Real Estate, consultanos aquí

Fuente: Revista Inmobiliare